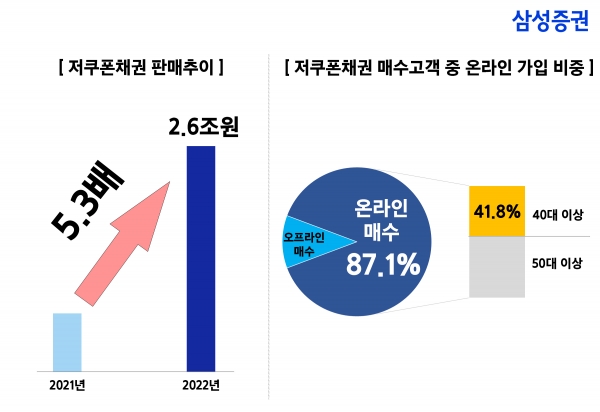

삼성증권은 올 들어 8월까지의 저쿠폰채권 판매규모가 지난해 같은 기간 대비 5.3배에 해당하는 2.6조원에 달한다고 밝혔다. 삼성증권은 저쿠폰채권의 인기가 세금부담이 높은 자산가들 사이에서 세후 수익률을 높일 수 있는 투자수단으로 입소문을 타고 있기 때문인 것으로 분석했다. 채권을 투자해 얻는 수익은 크게 주기적으로 이자수익과 매매차익으로 나뉘어 지는데, 15.4%의 이자소득세는 이자에 부과되고 매매차익에는 부과되지 않는다. 매매차익은 이자소득세 대상에서 제외되기 때문에 종합소득세 과세 대상에서도 제외된다.

현재 장외시장에서 유통되는 채권 중 과거 저금리시기에 낮은 표면금리로 발행된 저쿠폰채권의 경우 최근 금리상승으로 액면가(10,000원) 대비 채권가격이 많이 떨어져 매매차익 부분이 커져 있다. 따라서 채권투자로 얻어지는 전체수익 중 이자소득세를 내는 이자수익(표면금리) 비중이 상대적으로 적어 세금 부담을 낮추는데 유리하게 활용할 수 있다. 예를 들어, 만기 1년짜리 액면가 10,000원에 상환되는 표면금리 1%짜리 채권을 9,780원에 매수하면, 표면금리 1%에 대해서는 과세가 되지만, 매매차익 220원은 비과세가 된다. 따라서 채권의 세전 수익률은 연 3% 수준이지만, 매매차익 비과세 효과로 인해 은행 환산 세전 수익률로 환산 시 소득수준에 따라 최대 연 5.5%(종합과세 최고세율(49.5%)인 경우)에 달한다. '은행 환산 세전 수익률'은 일정 기간 동안 원금을 채권에 투자했을 때와 동일한 세후 수익을 얻기 위해 필요한 은행 예금 금리 수준이다.

이러한 장점으로 인해 일반금리상품에 투자할 경우 이자소득세는 물론 연 2천만원 이상의 금융소득에 부과하는 종합소득세까지 물어야 하는 자산가 고객들 사이에서 저쿠폰채가 효자상품으로 인기몰이를 하고 있는 것이다.

삼성증권의 분석결과, 실제 30억원 이상 초고액자산가의 저쿠폰채 매수금액이 전년동기대비 6.4배로 눈에 띄게 증가했다. 이들 초고액자산가가 가장 많이 매수한 채권을 분석한 결과, 국내채권은 표면금리 1% 내외의 국채에 투자자들이 많이 몰렸다. 또, 상품에 따라 고객의 평균매수금액은 22억원으로 나타났으며, 특정 채권의 경우 인당 평균 250억원의 투자가 몰리기도 했다.

자산가들은 해외 저쿠폰채권의 경우, 매매차익에 대한 비과세에 더해 환차익까지 비과세가 가능하다는 점에 주목하여 미국국채, 국내기업의 KP물 등의 투자에도 적극적으로 나서고 있다. 투자내용을 분석해 보면, 해외 저쿠폰채권 중 매수 상위 종목은 표면금리 1% 미만인 미국국채가 대부분을 차지했다. 'T 0.125 02/15/24' (표면금리 0.125%, 잔존만기 18개월)에는 2000억원의 투자가 몰리기도 했다. 또 상대적으로 표면금리가 낮은 신한금융지주의 신종자본증권 KP물도 인기를 모았다. 실제, 종합과세 최고세율 구간에 있는 투자자가 만기 1.5년 남은 미국국채 (T 0.125 02/15/24)를 올해 초인 1월 3일 투자해 8월31일 매도했을 경우, 비과세 수익인 환차익 등의 효과로 은행환산 세전 연 26.52%의 수익률을 거둘 수 있었던 것으로 나타났다.

투자자와 관련해 눈길을 끈 것은 중장년 이상의 전유물로 생각되기 쉬운 절세용 저쿠폰채권에 대해 40대 이하 젊은 투자자들의 관심이 높다는 점이다. 이들의 저쿠폰채권의 매수 증가율은 전년 동기대비 무려 11.2배에 달할 정도였다.

이는 주식처럼 채권투자도 디지털채널 이용이 늘고 있는 추세와 관련이 있는 것으로 보인다. 올해 국내채권을 삼성증권에서 장외거래한 전체고객 중 무려 87%가 모바일앱이나 PC를 활용해 거래한 것으로 나타나 이른바 엄지족 채권투자 붐을 실감할 수 있었으며, 이들 중 40대 이하의 비중도 42%에 달하고 있었다.

삼성증권 SNI전략담당 백혜진 상무는 "고액자산가를 중심으로 세전 연 4%대의 안정적인 이자를 받을 수 있는 고(高)쿠폰 채권과 더불어, 세금부담을 낮춰 세후 실질 수익률을 높일 수 있는 저(低)쿠폰 채권 매수를 병행하는 채권포트폴리오 전략을 구사하는 경우가 늘고 있다"며, "지속적으로 국내외 양질의 채권을 적시에 공급해 고객만족도를 높여 나갈 계획"이라고 밝혔다.

댓글

(0) 로그아웃